中小企業向け賃上げ促進税制について、2024年改正を踏まえて解説します。

2025.07.10

企業が一定の賃上げを行った場合、法人税額を軽減できる制度があります。この制度は「賃上げ促進税制」と呼ばれており、適用件数は増加傾向にあります。

その中でも今回は、「中小企業向け賃上げ促進税制」に焦点を当てて解説します。

中小企業者等が給与等の支給額を前年度に比べて増加させると、一定割合の法人税の税額控除を受けられる制度です。

適用の対象となる期間は、2024年4月1日から2027年3月31日までの間に開始する事業年度です。

青色申告書を提出する法人のうち、①か②に該当する法人

①資本金の額又は出資金の額が1億円以下の法人

※ただし、大規模法人から一定の出資を受ける法人は除きます。

②資本又は出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人

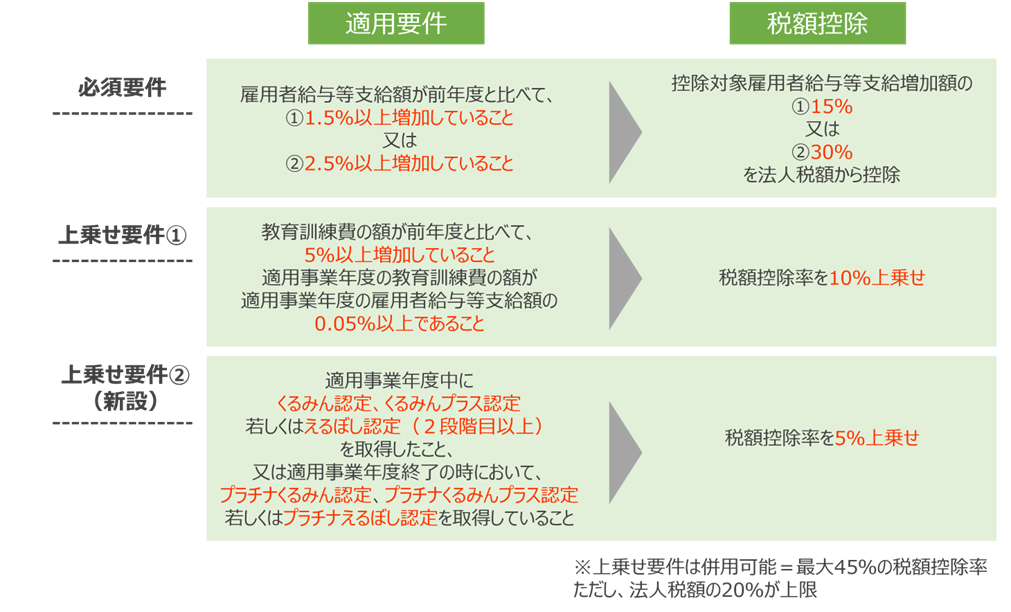

前年度と比べて

・雇用者給与等支給額が1.5%以上増加した場合、控除対象雇用者給与等支給増加額の15%

・雇用者給与等支給額が2.5%以上増加した場合、控除対象雇用者給与等支給増加額の30%

が法人税額から控除されます。

ただし、下記の上乗せ要件と併せて、法人税額の20%が控除額の上限となります。

・雇用者給与等支給額とは

当年度にすべての国内雇用者に対して支給する給与等の額

ただし、補填額は除きます。

・国内雇用者とは

国内の事業所で働くすべての従業員

ただし、役員とその関係者は除きます。

・補填額とは

法人が支給する給与等の負担を軽減させるための補助金等

例:キャリアアップ助成金 正社員化コース

ただし、「雇用安定助成金額」等は補填額には含まれません。

①と②の両方を満たした場合、税額控除率が10%上乗せされます。

①前年度と比べて教育訓練費の額が5%以上増加

②当年度の教育訓練費の額が雇用者給与等支給額の0.05%以上

下記の認定を取得した場合、税額控除率が5%上乗せされます。

・仕事と子育ての両立をサポート

くるみん認定・くるみんプラス認定・プラチナくるみん認定・プラチナくるみんプラス認定

・女性の活躍を推進

えるぼし認定(2段階目以上)・プラチナえるぼし認定

控除しきれなかった金額は、翌年度以降5年間繰り越しが可能です。

この措置を適用する場合には、確定申告書に所定の書類を添付しなければならない点に注意が必要です。

昨今、大手企業の賃上げが話題ですが、その波は徐々に中小企業にも波及しつつあるのではないでしょうか。賃上げをする中小企業には、この制度の活用をぜひ検討していただければと思います。

ここでは制度の概要を簡潔に説明するため、一部の表現を省略・簡略化しています。適用を検討する際には国税庁及び中小企業庁のホームページ等で、詳細な要件をご確認ください。

また、弊社は税制面からも中小企業を支援しております。ご不明点等は、弊社までお気軽にご相談ください。

※この記事は2025年5月1日時点の情報に基づいております。